Julio 2025 – Consejo de Supermercados

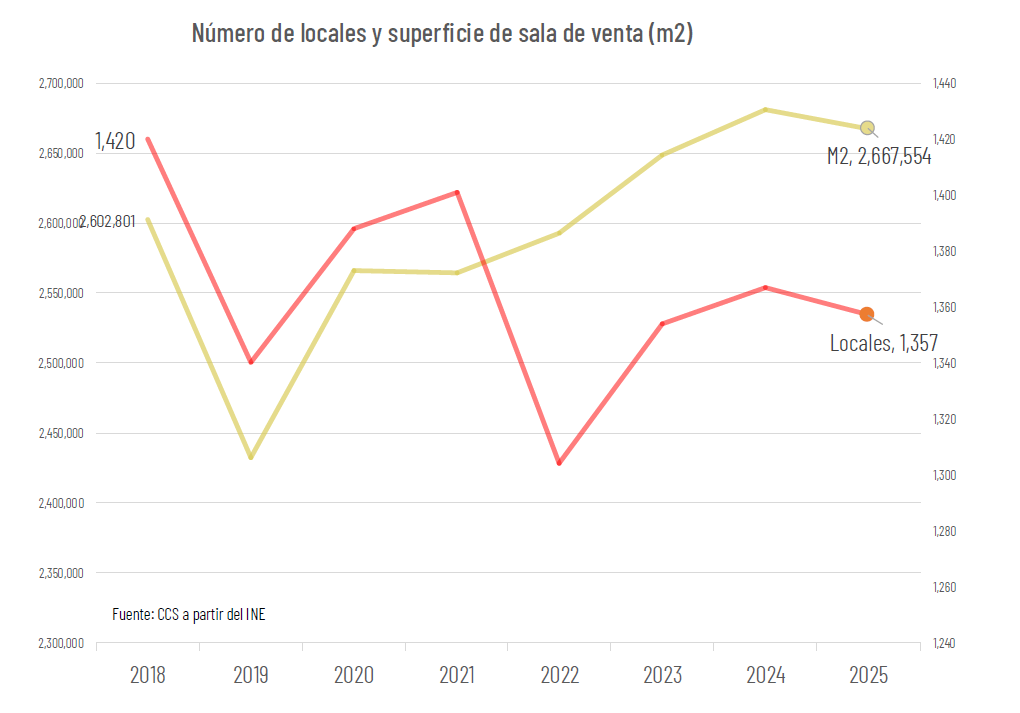

Número de locales y superficie de sala de venta (m2)

Empleo sector supermercados

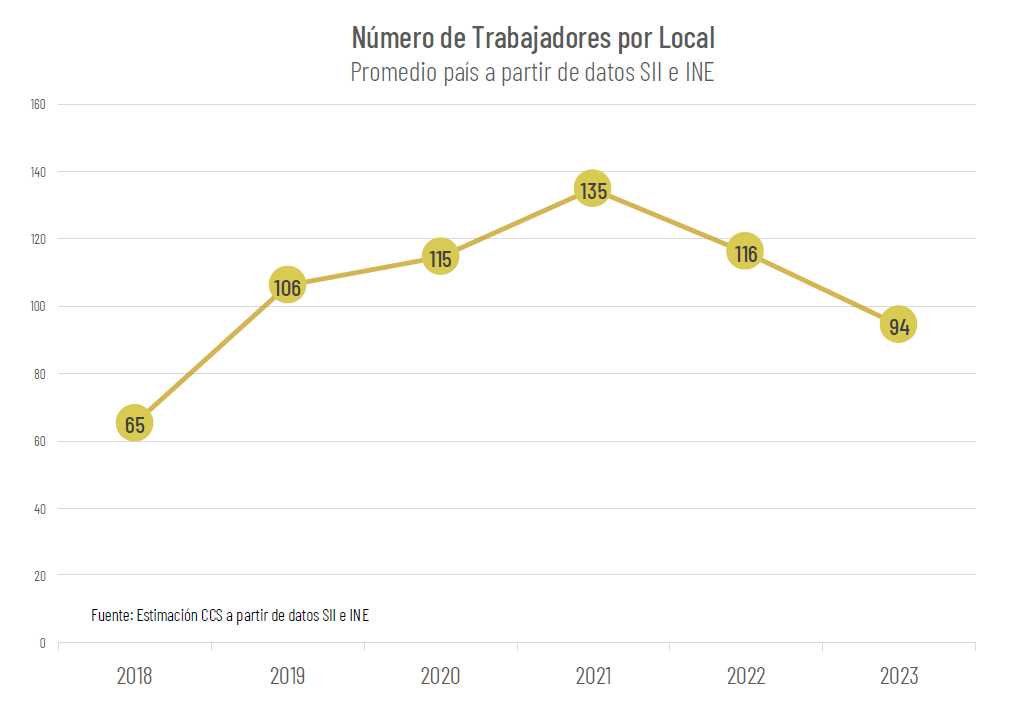

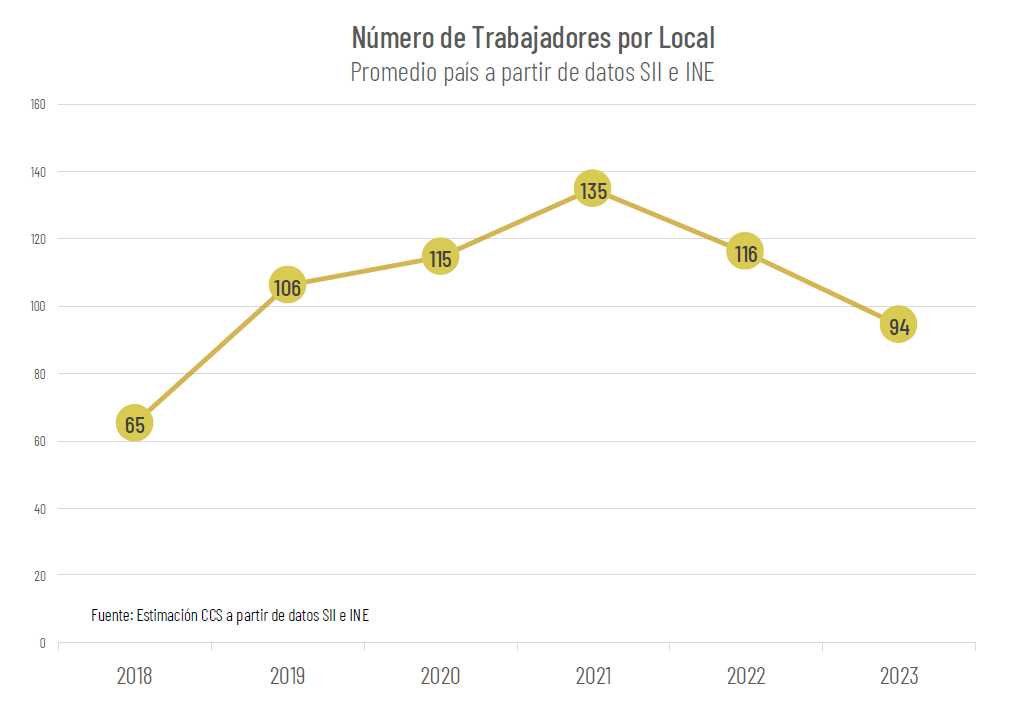

Número de Trabajadores por Local

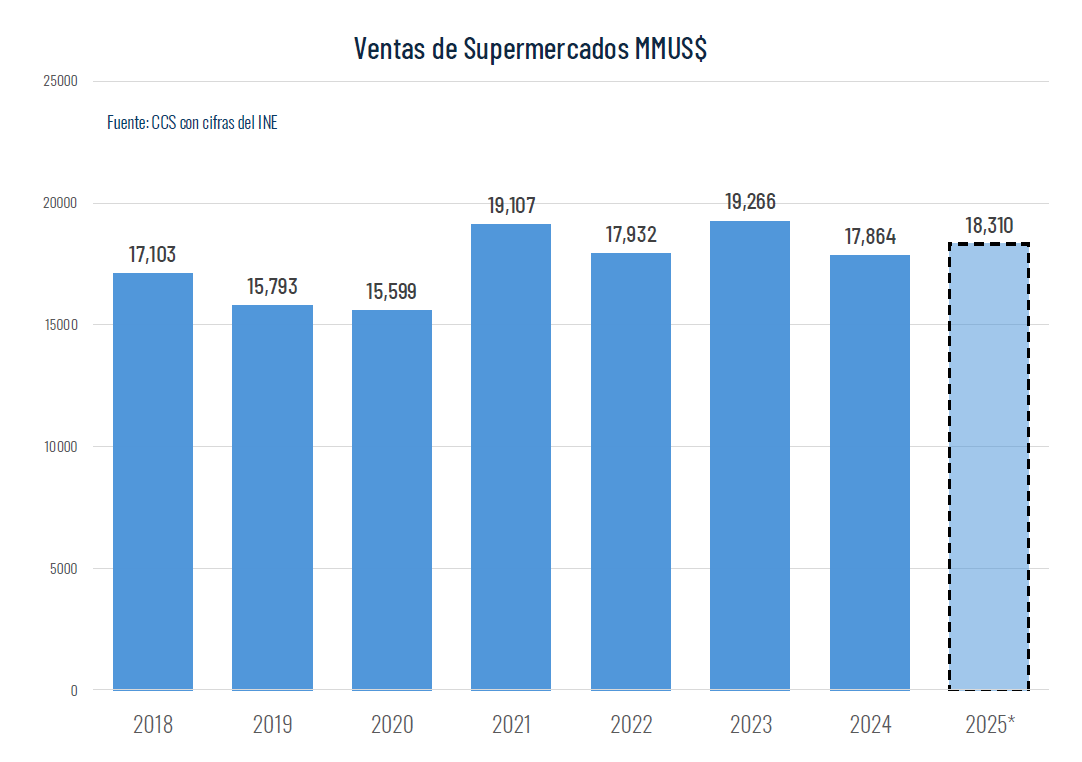

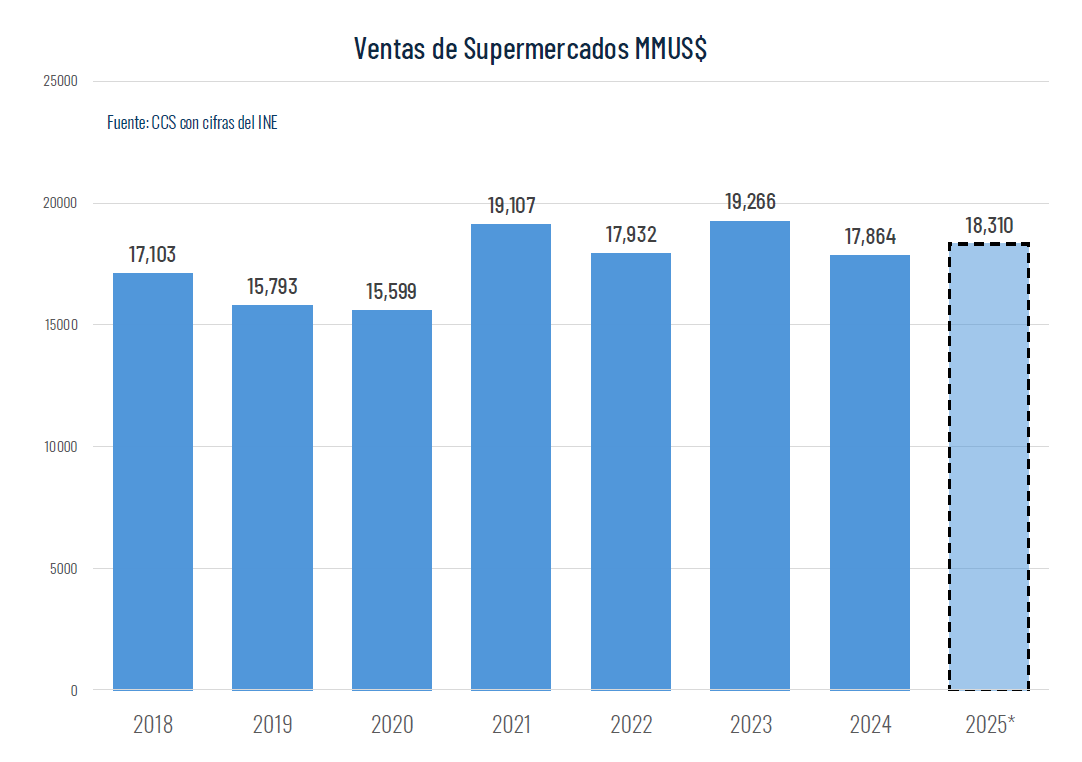

Ventas de Supermercados MMUS$

Continúa revisando el estudio en el siguiente link.

Ser parte de la CCS te conecta con una red empresarial sólida y diversa. Es un apoyo esencial para enfrentar los desafíos del día a día y proyectar tu negocio con visión de futuro. Súmate al gremio que impulsa, acompaña y fortalece a quienes hacen crecer el país.

Hazte socio y accede a comités sectoriales, encuentros de networking, capacitaciones y estudios económicos. Conecta con líderes, visibiliza tu marca y abre nuevas oportunidades. Descubre todo lo que tu empresa puede lograr junto a la Cámara de Comercio de Santiago.

Únete a la CCS y aprovecha todos los beneficios disponibles para ti.

Hazte socio

Impulsa el crecimiento de tu empresa con acceso a herramientas, contenidos exclusivos, asesoría especializada, networking, boletín comercial, cursos online y más. Todo diseñado para fortalecer tu desarrollo y competitividad.

Impulsa tu empresa con asesoría, herramientas digitales, contenidos exclusivos y redes colaborativas diseñadas para ti.

Más información

Sácale el máximo provecho a tu membresía con descuentos preferenciales en servicios clave: cobranza, capacitación, tecnología, salud y más. Todo gracias a las alianzas con nuestras empresas socias.

Obtén hasta un 60% de descuento en servicios clave para tu empresa gracias a nuestras alianzas con más de 20 proveedores.

Más información

StartCCS es una categoría pensada para startups que están listas para consolidar su modelo de negocio y escalar al siguiente nivel. Accede a una comunidad de expertos, conexiones estratégicas y herramientas para impulsar y consolidar tu modelo de negocio.

Únete a StartCCS y conoce los beneficios disponibles que tenemos para ti.

Únete a StartCCS

Conoce las noticias, iniciativas y reconocimientos más destacados de nuestras empresas socias. Un espacio dedicado a visibilizar su trabajo, generar redes y compartir experiencias que inspiran al ecosistema empresarial.

Conoce sus logros, proyectos e iniciativas que inspiran al mundo empresarial.

Más información

El Consejo de Supermercados de la Cámara de Comercio de Santiago reúne a las principales cadenas del país —Cencosud, OXXO, SMU, Tottus y Walmart— para trabajar juntos en los grandes temas del sector.

Su misión es dar visibilidad a los desafíos del rubro, representar sus intereses y colaborar con autoridades y entidades clave. El objetivo: impulsar empleo, crecimiento económico y sostenibilidad, siempre bajo principios de transparencia, legalidad y libre competencia.

Desde tu cuenta registrada podrás realizar tus trámites de manera mucho más sencilla y acceder directo a tu cuenta de Portal Comex y Boletín Comercial.

Además, podrás hacer seguimiento a tus casos y solicitar una cotización para nuestro espacio Work CCS.

Gestiona trámites, consulta servicios y haz seguimiento a tus solicitudes desde un solo lugar.

Pide tu acceso

Somos una asociación gremial sin fines de lucro que reúne a más de 2.300 empresas de todos los tamaños y sectores. Promovemos el diálogo público-privado, representamos los intereses de nuestros asociados y participamos activamente en el debate legislativo.

Además, impulsamos el desarrollo empresarial a través de productos y servicios que fortalecen la gestión y competitividad de las empresas y emprendedores del país.

Presentamos la estructura organizacional y principios que guían la gestión, dirección y control de nuestro gremio, en línea con las mejores prácticas de gobierno corporativo, promoviendo la transparencia, la ética y la responsabilidad en cada una de nuestras decisiones.

Promovemos una cultura organizacional basada en la ética, la integridad y la transparencia, fortaleciendo la confianza con nuestros colaboradores, clientes y la sociedad, a través de principios claros, buenas prácticas y cumplimiento normativo.

La CCS impulsa acuerdos estratégicos con entidades nacionales e internacionales para fortalecer el ecosistema empresarial, generar nuevas oportunidades, promover el intercambio de conocimientos y abrir mercados que aporten valor a nuestros socios y al desarrollo del comercio.

Impulsamos el desarrollo del comercio electrónico en Chile, promoviendo buenas prácticas y confianza en consumidores. Contribuimos a un ecosistema digital innovador, inclusivo y accesible, generando valor para empresas y clientes mediante tecnología e innovación.

Súmate a los principales eventos digitales del país y accede a espacios de formación, innovación y colaboración.

Más información

Accede a nuestra plataforma con información legislativa clave y proyectos de ley que impactan al sector empresarial. Infórmate, participa y aporta en la construcción de normativas que promuevan el crecimiento sostenible de las empresas.

Infórmate sobre los proyectos de ley y participa en la construcción de un mejor entorno empresarial.

Más información

Promovemos prácticas empresariales sostenibles, fomentando la responsabilidad social, el cuidado del medio ambiente y la eficiencia energética, contribuyendo al desarrollo de un Chile más equilibrado y consciente.

Descripción del contenido en la segunda columna.

Conoce nuestras iniciativas y herramientas para integrar la sostenibilidad en tu estrategia empresarial

Más información

El área de innovación y emprendimiento de la CCS busca integrar a sus empresas y emprendedores en el ecosistema de innovación, promoviendo modelos colaborativos que transformen sus capacidades en proyectos de alto valor gremial.

Conecta con el ecosistema de innovación de la CCS y accede a oportunidades que potencian tu crecimiento.

Más información

Abrimos nuevas oportunidades para los negocios de las empresas en el mundo, facilitando el acceso a mercados internacionales y conectándolas con contrapartes clave que impulsen sus operaciones de importación y exportación.

Proyecta tu negocio internacionalmente con el respaldo de la CCS y conecta con aliados estratégicos en nuevos mercados.

Más información

Los Comités de Trabajo de la Cámara de Comercio de Santiago (CCS) son grupos conformados por empresas socias que se reúnen periódicamente para abordar temáticas específicas de interés común.

¿Cómo funcionan?

Conoce estos espacios de trabajo colaborativo donde las empresas socias abordan temas estratégicos para el desarrollo empresarial.

Ver comités

Te invitamos a ser parte de nuestros comités de trabajo, espacios de colaboración donde podrás compartir tu experiencia, interactuar con otras empresas socias y contribuir activamente en iniciativas que promueven mejoras en el entorno empresarial.

Para participar, es necesario cumplir con los siguientes requisitos:

Te presentamos nuestro calendario de actividades, una herramienta que reúne todos los eventos, seminarios, talleres y encuentros organizados por la CCS a lo largo del año.

Aquí podrás encontrar información actualizada sobre fechas, temáticas, expositores y modalidades de participación.

La Cámara de Comercio de Santiago organiza anualmente una serie de grandes eventos que reúnen a líderes empresariales, autoridades, expertos y emprendedores en torno a temáticas clave para el desarrollo del país.

Te invitamos a sumarte a estas instancias que impulsan la colaboración y fortalecen el ecosistema empresarial chileno.

La Cámara de Comercio de Santiago impulsa durante el año diversas campañas comerciales masivas que buscan dinamizar el comercio electrónico y promover la participación de empresas de todos los tamaños.

Estas campañas son parte del compromiso de la CCS con la transformación digital, la competitividad y el desarrollo del ecosistema e-commerce nacional.

Accede a información estratégica a través de nuestros estudios, informes y análisis. Una fuente confiable para anticipar tendencias, entender el entorno económico y fortalecer tus decisiones empresariales.

Accede a informes, análisis y estudios clave sobre el comercio y la economía.

Ver estudios

En esta sección de Noticias CCS encontrarás información actualizada sobre nuestras actividades, estudios, eventos y temas clave del entorno empresarial. Una fuente confiable para estar al día con el quehacer gremial y económico.

Revisa las últimas novedades, estudios y temas clave del gremio.

Ver noticias

Conoce las noticias, iniciativas y reconocimientos más destacados de nuestras empresas socias. Un espacio dedicado a visibilizar su trabajo, generar redes y compartir experiencias que inspiran al ecosistema empresarial.

Conoce sus logros, iniciativas y aportes al ecosistema empresarial.

Ver noticias

Conoce las actividades y avances de nuestros Comités de Trabajo. Espacios donde las empresas socias abordan temáticas específicas, comparten experiencias y desarrollan propuestas que fortalecen el sector empresarial.

Descubre propuestas y acciones que fortalecen al sector empresarial.

Ver notas

Explora artículos y noticias desarrollados en colaboración con nuestros socios estratégicos. Contenido que aporta valor y perspectivas únicas sobre el entorno empresarial y comercial.

Conoce las notas creadas junto a socios líderes del sector.

Explorar

Revisa la cobertura mediática de la CCS en medios nacionales e internacionales. Entérate de nuestras opiniones, estudios y actividades que marcan pauta en el ámbito empresarial.

Con más de 32 años de experiencia, el CAM Santiago se ha consolidado como la institución líder en Chile en la administración de arbitrajes, mediaciones y otros mecanismos de resolución de conflictos. A lo largo de su trayectoria, ha gestionado más de 7.000 casos arbitraje y mediación, posicionándose como un referente confiable y de excelencia tanto en el país como en el ámbito internacional.

Nuestro Comité fue creado en 2011 para innovar y desarrollar el Comercio Electrónico en Chile con base en las buenas prácticas y el trabajo colaborativo entre sus miembros.

Nuestro objetivo es impulsar el desarrollo del ecommerce en Chile mediante la adopción de buenas prácticas que aseguren un alto estándar de servicio y que generen confianza en el consumidor, promoviendo así la innovación, la inclusión y la democratización del comercio digital.

Plataforma que orquesta tu atención al cliente, potenciada con IA y un toque humano. Autoatención, Conversaciones y Tickets en un solo lugar. Más eficiencia, más ventas.

Beneficios de socios:

Centro de Arbitraje y Mediación (CAM) de la Cámara de Comercio de Santiago (CCS)

Conócenos:

Expandir tu empresa a nuevos mercados no tiene por qué ser complejo. En la CCS te acompañamos con herramientas prácticas, asesoría especializada y soluciones concretas para facilitar tu gestión internacional. Somos el partner que impulsa tu crecimiento global.

Accede a servicios como Transcomex, Tarjeta APEC, Carnet ATA, visaciones y Portal Comex. Conecta con nuevos destinos, simplifica trámites y fortalece tu presencia en mercados internacionales con el respaldo de la Cámara de Comercio de Santiago.

Te invitamos a explorar nuevas oportunidades de negocios a nivel internacional con el apoyo y experiencia de la CCS.

Descubre nuevos mercados y conéctate con contrapartes comerciales que pueden ayudarte a fortalecer y ampliar tus negocios de importación y/o exportación.

eCert es una empresa tecnológica chilena fundada por la Cámara de Comercio de Santiago, líder en el mercado nacional en la certificación electrónica, cuyos productos y servicios están orientados a proveer soluciones digitales a las personas, empresas y entidades gubernamentales en sus procesos y transacciones electrónicas. Sus equipos de expertos trabajan para brindar apoyo, asesoría y servicio a personas y empresas, en la integración de sus procesos digitales bajo servicios de calidad, con altos niveles de seguridad.

RedNegocios de la CCS, es un registro electrónico de proveedores que ofrece servicios de evaluación y acreditación de empresas. Su compromiso está centrado en la satisfacción de sus clientes, mediante la innovación continua, altos estándares tecnológicos y una gestión eficiente y sostenible, orientada a la mejora permanente de sus procesos.

El Boletín Comercial es una base de datos administrada por la CCS, que informa sobre el comportamiento de pago de personas y empresas. Su publicación responde a una obligación legal establecida por el D.S. N°950 de 1928 y la Ley N°19.628. Es una herramienta clave para evaluar riesgos y tomar decisiones seguras en relaciones comerciales.

Artikos es una empresa filial de la Cámara de Comercio de Santiago, enfocada en impulsar la transformación digital de las organizaciones a través de soluciones en la nube especializadas en la gestión integral de proveedores. Esta plataforma facilita la automatización de procesos, mejora la eficiencia operativa y reduce riesgos, entregando herramientas digitales de alto impacto y valor estratégico para nuestros clientes.

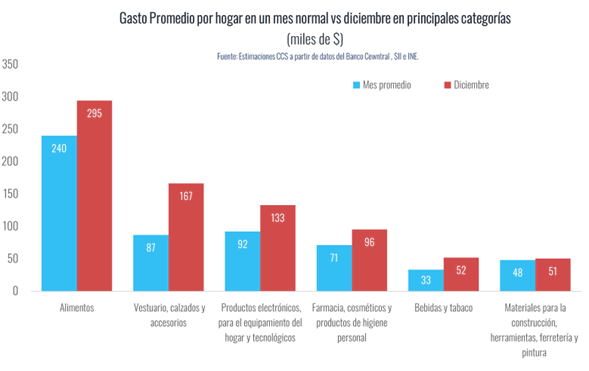

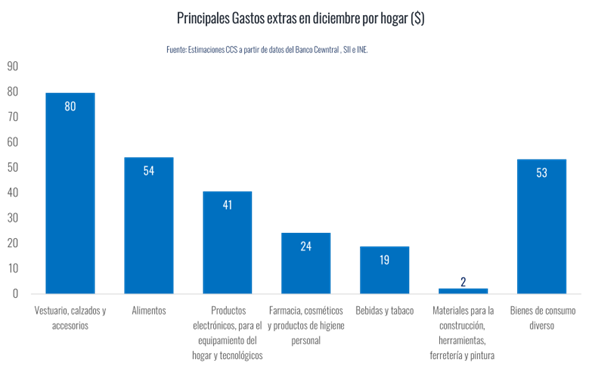

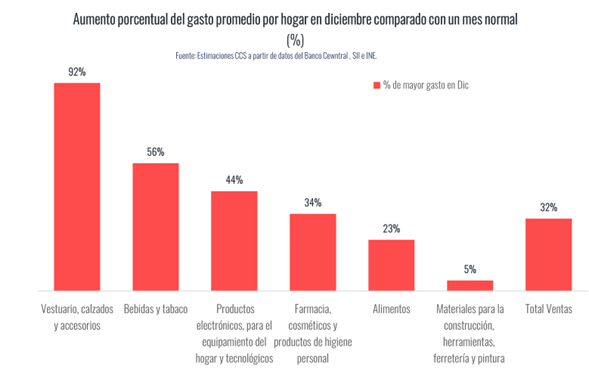

Diciembre es conocido por ser el mes de mayores gastos en bienes de los hogares, superando en 32% el gasto promedio del resto del año. La adquisición de regalos y alimentos para las celebraciones de Navidad y Año Nuevo son los principales responsables de esta estacionalidad en el consumo.

Para este año, se espera que los gastos en bienes relacionados con estas celebraciones alcancen un valor cercano a $340 mil, principalmente por la compra de regalos, alimentos, decoración y artículos de temporada. Vestuario, calzado y accesorios, es la categoría favorita para regalar, superando en diciembre en un 92% a las compras de este rubro en un mes normal, las que alcanzarán a más de $167 mil por hogar, comparado con los $87 mil que se gastan al mes en el resto del año. Es decir, el hogar promedio hará compras por alrededor $80 mil adicionales en este tipo de bienes durante diciembre próximo.

A continuación, se encuentran el rubro alimenticio, con un aumento del 23% comparado con un mes normal y un gasto total cercano a los $295 mil, de los cuales $54 mil corresponden a extras de diciembre.

En tercer lugar, destacan los productos electrónicos, para el equipamiento del hogar y tecnológicos, obsequios de mayor valor y cuyo gasto por hogar aumentará en un 44%, equivalente a $41 mil extras en diciembre de un total de $133 que destinará cada hogar.

Los productos de farmacia, cosméticos e higiene personal corresponden a otra categoría habitual para realizar regalos, por lo que sus compras por hogar aumentan en un 34% en diciembre, con un gasto extra de $24 mil por hogar. Bebidas y tabaco, por su parte, dan cuenta de $19 mil extras, cifra similar a lo que ocurre con juguetes, antiguamente una de las categorías más importantes, pero que ha ido perdiendo relevancia en la medida en que cada vez más los regalos van dirigidos a personas de todas las edades, no solo niños.

El mundo de los videojuegos, en cambio, ha ganado relevancia creciente, multiplicando casi por cuatro veces las ventas de consolas durante diciembre, mientras que las de celulares aumentan un 50%.

Otras categorías que incrementan su gasto de manera significativa durante Navidad son computadores (aproximadamente 60%) y sus periféricos (72%), cámaras digitales (55%), audífonos (55%), y parlantes bluetooth (150%).

Como contrapartida, los hogares disminuyen sus gastos en otras categorías, como muebles de dormitorio (-30%), microondas y calentadores, entre otros.

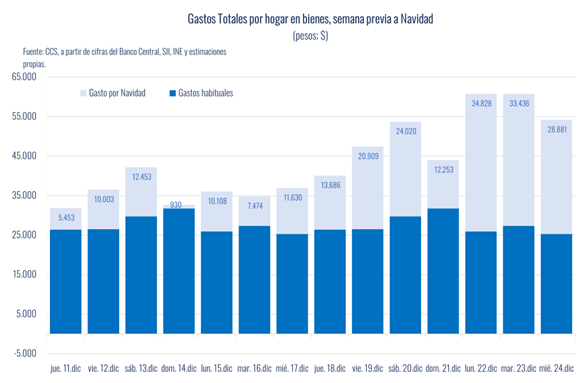

En cuanto a las fechas clave, esta semana las ventas se intensificarán, para llegar a unos $45 mil por hogar el sábado 14 de diciembre y $55 mil el sábado 21, donde se espera se alcance el peak de la temporada. Luego, el 25 de diciembre, Navidad, las ventas registrarán una caída del 82% respecto al nivel de ventas en un día promedio, para volver a aumentar a medida que se acerca la celebración de Año Nuevo.

De acuerdo a estimaciones de la CCS, el gasto total en bienes de diciembre superará los US$8.500 millones, de los cuales poco más de US$2 mil millones corresponderá a gastos extras por las celebraciones del mes, equivalente a unos 330 mil pesos por hogar en promedio.

Se espera que estas cifras superen en algo más de un 3% a los resultados de diciembre del año pasado, considerando que este año se benefició de 1 días de Black Friday en diciembre, comparado con dos en 2024 (en que dos día del evento ocurrieron en noviembre y un día en diciembre).

Durante la semana previa a Navidad, las ventas se muestran más intensas, en particular en los 5 días previo a la festividad. El gasto promedio diario por hogar se situaría entre $12.500 y $34.800 lo que corresponderá a los días viernes 19 al miércoles 23 de diciembre, concentrando cerca del 47% de las compras de navidad en estos días. En particular, los días lunes 22 y martes 23 de diciembre serán los días en que se realizarán con mayor intensidad las compras, alcanzando un gasto promedio por hogar por concepto de Navidad de $34.000 en esos dos día.

Cabe mencionar que justamente el día 25 de diciembre las ventas registran una caída en 81% respecto del nivel de ventas en un día promedio.

La CCS estima, además que el monto total de gastos extraordinarios atribuibles a la Navidad (entre el sábado 13 de diciembre al miércoles 24 diciembre), podría alcanzar aproximadamente a unos US$ 1.435 millones, un 38% del total de gastos en bienes para esos días, considerando que se estima que las ventas en diciembre aumentaran 3% y que el 14 de diciembre el comercio ligado a los Mall estarán cerrados.

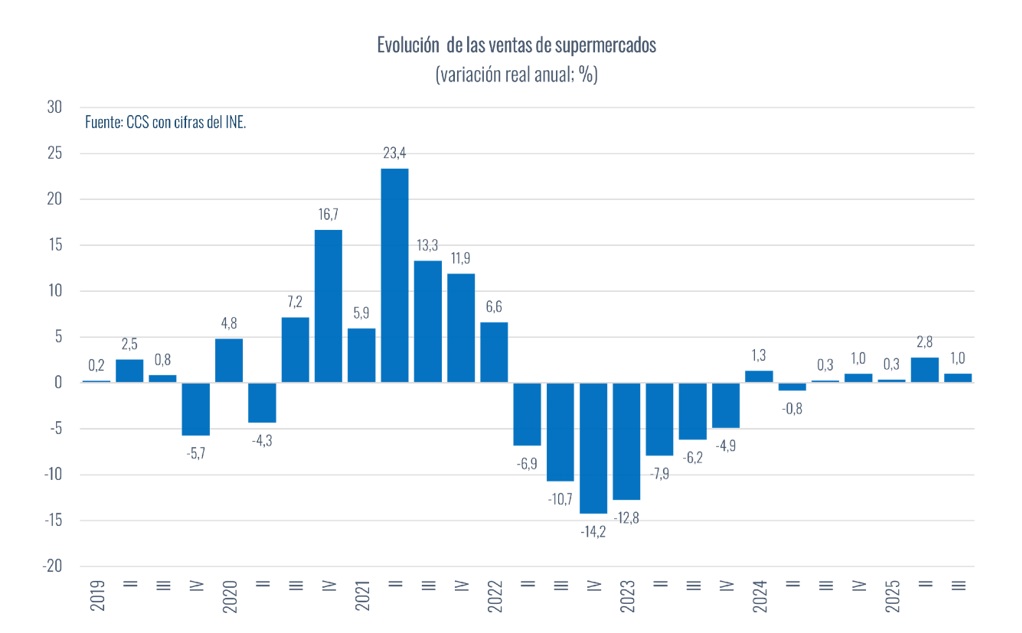

Sector Supermercados acumula crecimiento de 1,4% este año

Las perspectivas a mediano plazo son favorables, con inversiones anunciadas por distintos actores del sector que superan los US$ 3 mil millones para los próximos años.

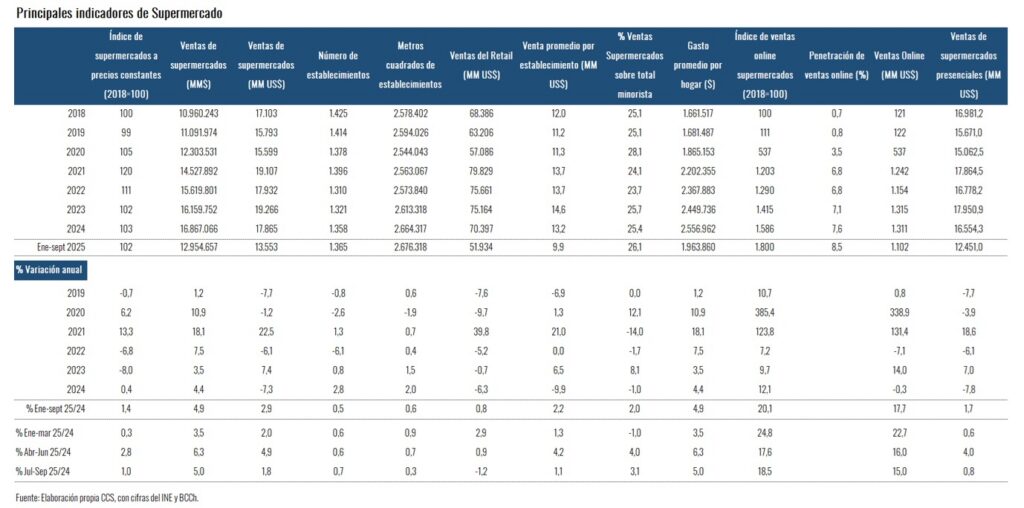

Las ventas de supermercados a septiembre acumulan un avance del 1,4% real, superando el 0,3% de igual período de 2024, y la caída de 9,1% de 2023, cuando el sector experimentó el fuerte ajuste postpandemia. En septiembre, en tanto, se observó una caída real en las ventas del 2,8% en 12 meses, afectada por el efecto calendario que tuvo el mes, pero que no revierte la moderada trayectoria de recuperación que presenta el sector, y que la Cámara de Comercio de Santiago (CCS) espera se mantenga en los próximos trimestres.

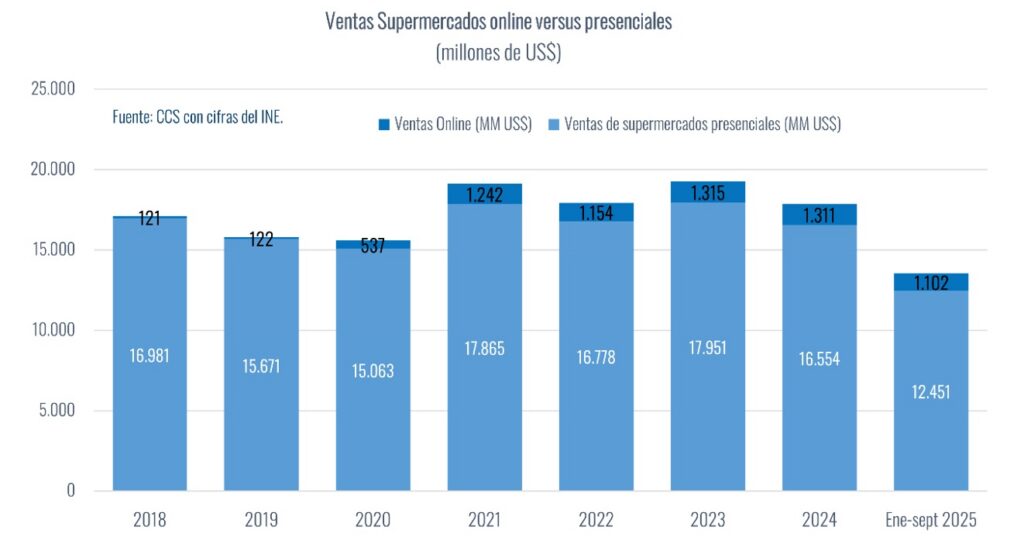

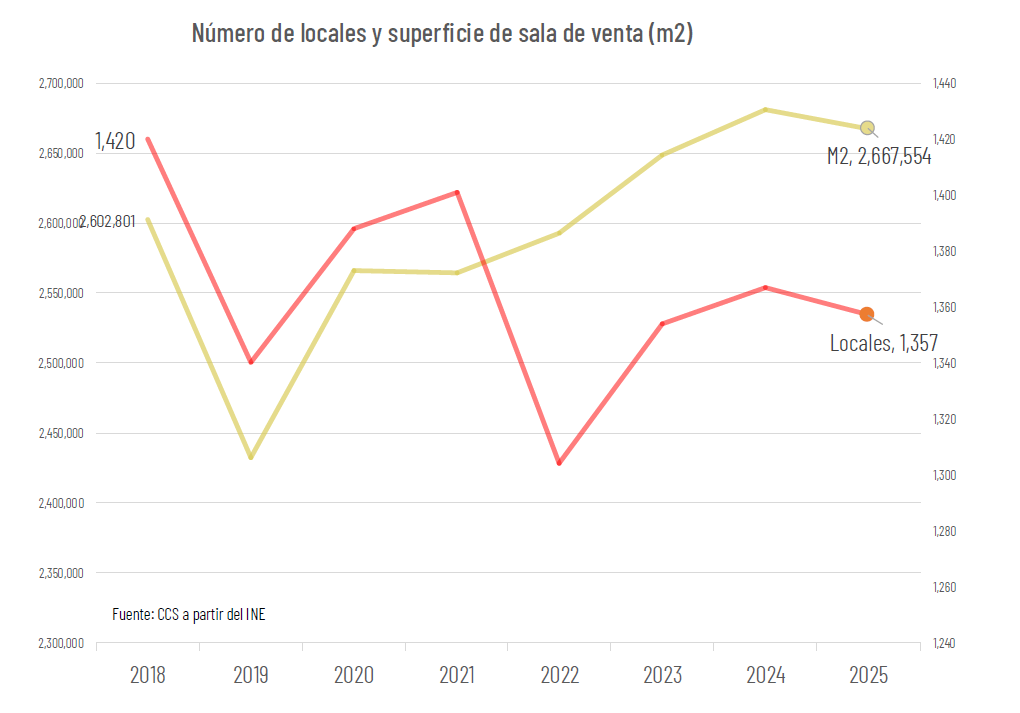

En términos de valor, durante 2024 las ventas sumaron cerca de US$ 17.900 millones, lo que equivale al 5,4% del PIB a precios corrientes y al 25% de las ventas totales del comercio minorista, según estimaciones de la CCS. En el periodo acumulado a septiembre de 2025, en tanto, alcanzaron a más de US$13.500 millones. Solo en septiembre las ventas del sector sumaron US$ 1.510 millones, lo que equivale a un gasto en supermercados promedio por hogar en torno a los $220 mil, realizado en un total de 1.370 locales en el territorio nacional, que en conjunto suman cerca 2,7 millones de metros cuadrados de sala de ventas. Al respecto, se observa que la tasa media de crecimiento anual del gasto por hogar en supermercados se ubica en un 7,4% anual desde el 2018.

A nivel geográfico, la Región Metropolitana mostró un descenso real de 2% en septiembre último, pese a lo cual acumula un alza del 2,3% real en lo que va del año. Las regiones que mostraron caídas más significativas en el último mes son la de O’Higgins (-6,2%), Araucanía (-5,7%) y el Maules (-5,5%).

En términos de valor, la Región Metropolitana concentra la mayor parte de las ventas, con más de US$5.250 millones en los primeros nueve meses del año, seguida por Valparaíso y Biobío, con ventas de US$ 1.613 millones y US$ 1.232 millones, respectivamente.

En materia de ventas online, el sector supermercadista corresponde a uno de los más dinámicos del comercio. En lo que va a septiembre de 2025 presenta una expansión acumulada de 20% nominal anual, que duplica el 10% de todo el comercio.

Las ventas online de supermercados superaron los US$ 1.300 millones en 2024 y en los nueve meses transcurridos de este año, ya alcanzan un valor de US$ 1.102 millones, según estimaciones de la CCS.

Con ello, de acuerdo a estadísticas experimentales del Banco Central, el indicador de penetración de ventas online sobre las ventas totales de supermercados se ubica en 8,4% en septiembre.

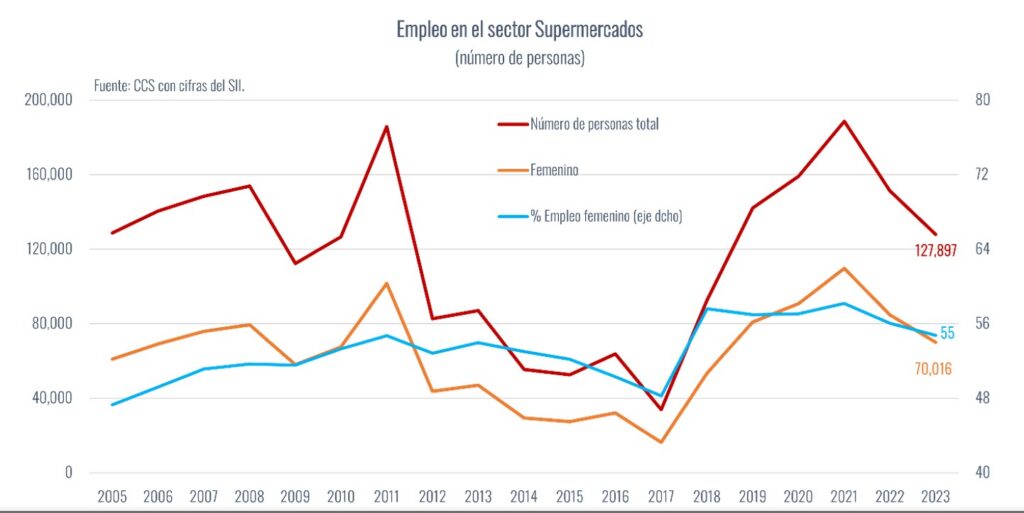

En términos de empleo, de acuerdo a estimaciones de la CCS a partir de cifras del SII, el sector supermercadista suma cerca de 130 mil colaboradores, anotando un notable incremento del 50% durante los últimos 10 años. Se trata, además, de un área intensiva en ocupación femenina, la que representa un 55% de su contratación.

En la actual contingencia, el sector enfrenta grandes desafíos en términos de consolidar su proceso de recuperación, entre ellos la debilidad que presenta el mercado laboral y que afecta no solo al consumo agregado, sino también a las propias capacidades de generación de empleo del comercio.

Las perspectivas a mediano plazo son favorables, con inversiones anunciadas por distintos actores del sector que superan los US$ 3 mil millones para los próximos años.

Julio 2025 – Consejo de Supermercados

Número de locales y superficie de sala de venta (m2)

Empleo sector supermercados

Número de Trabajadores por Local

Ventas de Supermercados MMUS$

Continúa revisando el estudio en el siguiente link.

20 Marzo 2023

Luego de bordear los US$ 12 mil millones en 2021, su mayor valor histórico, las ventas minoristas online experimentaron un fuerte ajuste durante el año pasado, que se tradujo en una caída del 13% (medida en dólares corrientes), llegando a cerca de US$ 10.500 millones.

Esta contracción llegó a ser una de las más severas a nivel global, lo que se debe a una conjunción de factores, entre ellos el retroceso de la demanda en consumo debido a la disminución de ingresos por subsidios de emergencia y retiros de pensiones, la alta inflación y alzas de tasas de interés, las altísimas bases de comparación que estableció el año récord 2021, y el retorno a la movilidad (que impulsó las compras en tiendas físicas), luego de las severas restricciones impuestas durante la pandemia.

A nivel global, América Latina y Asia destacaron como regiones de alto crecimiento, alcanzando el primer lugar Colombia, con una expansión de las ventas online de 38% en 2022, seguido por Singapur (36%), Indonesia (34%) y, a alguna distancia, Filipinas, India y Argentina, todos en torno al 25%. En el caso de Argentina, sin embargo, su altísima inflación se traduce en una variación real negativa en las ventas.

China, Estados Unidos y la Unión Europea, líderes globales, crecieron al 6, 8 y 11 por ciento, respectivamente, resultando claves para el promedio mundial cercano al 10%.

Al tratarse de variaciones nominales, no obstante, se debe considerar que los países con las inflaciones más altas obtuvieron avances reales bastante más moderados. El caso más extremo es el ya mencionado de Argentina, con una inflación del 95% en 2022 que supera con creces el crecimiento nominal de su comercio electrónico.

Si bien la cifra en el mercado nacional representa un retroceso frente al boom de 2021, su valor supera con creces los montos de 2019, e incluso los de 2020, reflejando el desarrollo alcanzado por el e-commerce chileno en los últimos años.

En 2022, la caída en las ventas online de bienes fue suplida en parte por la vigorosa recuperación de los servicios turísticos, principalmente viajes, que crecieron un sólido 91% frente al año previo, muy afectado, junto a 2020, por las restricciones de movilidad en pandemia. El rubro tecnológico, en cambio, retrocedió un 37% nominal en tiendas especializadas, similar a salud y belleza, mientras que los productos de la línea hogar cayeron un 19%.

El momento más complejo para las ventas online de bienes ocurrió a mediados de año, con caídas que llegaron a un máximo de 40% en junio. A partir de entonces, las caídas en 12 meses se han ubicado en la mayoría de los casos entre el 15 y 20 por ciento.

2023 inició, de hecho, con una caída del 18,5% nominal en 12 meses durante enero. El rubro tecnológico moderó su caída a un 14% en 12 meses. Hogar, en tanto, cayó un 30% y vestuario y calzado un 7%.

Luego del bajo desempeño de los últimos trimestres, esperamos que el sector experimente un repunte a partir del segundo trimestre de este año, que debiera llevarlo a retomar el crecimiento interanual este año, estimado por ahora en torno a un 10% en comparación a 2022.

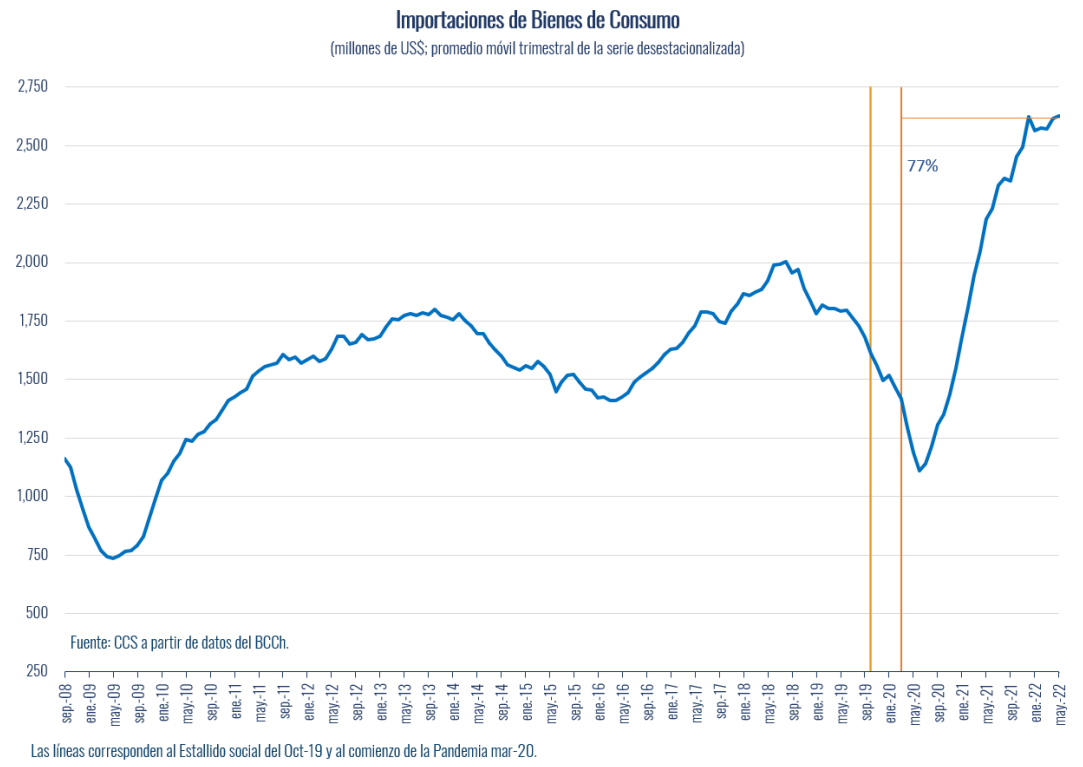

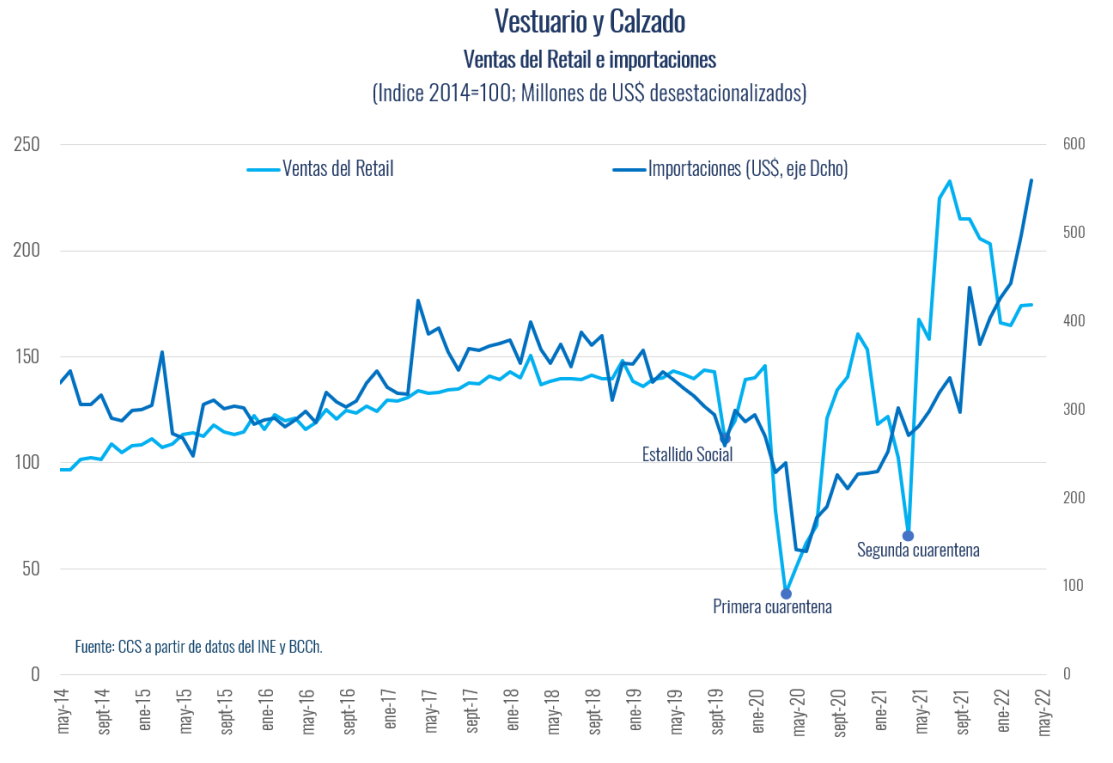

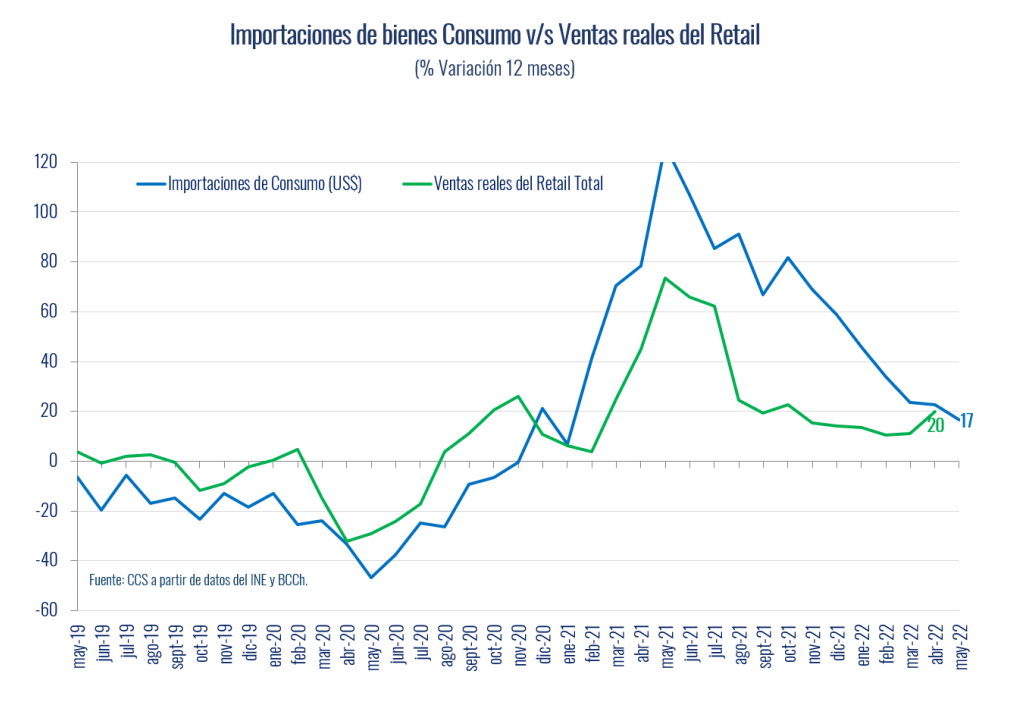

16 Junio 2022

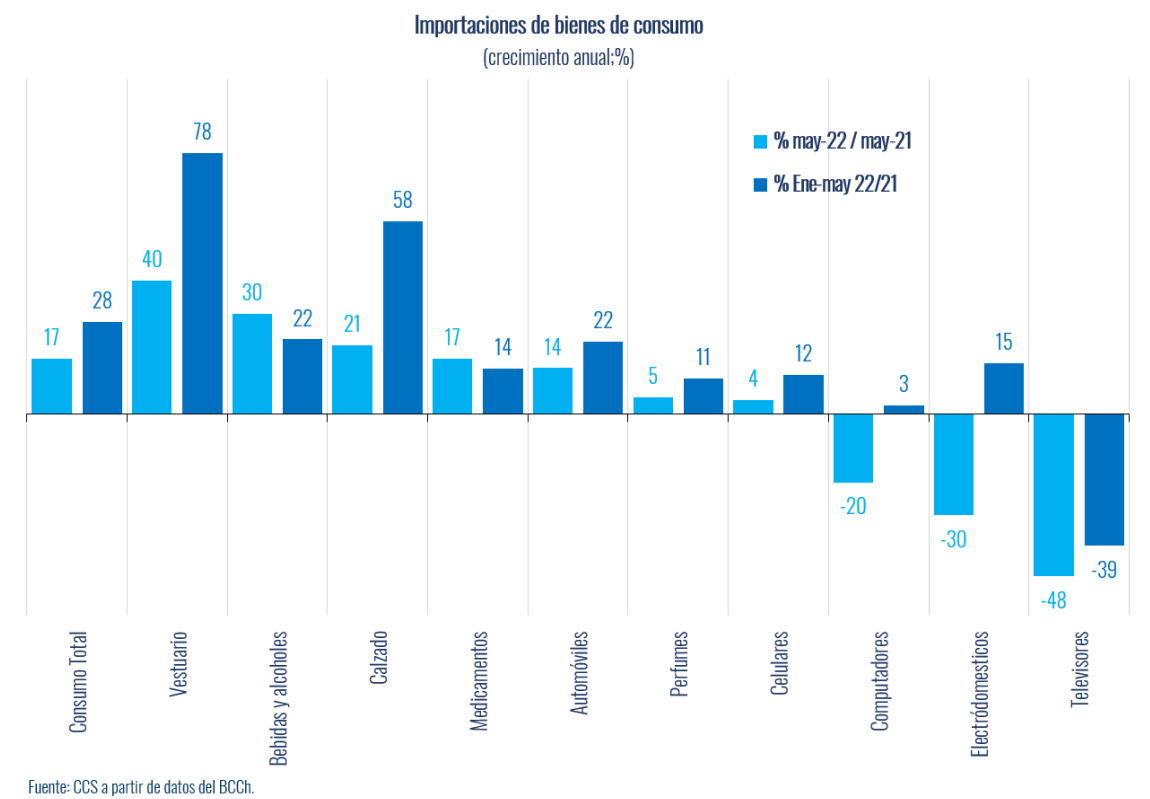

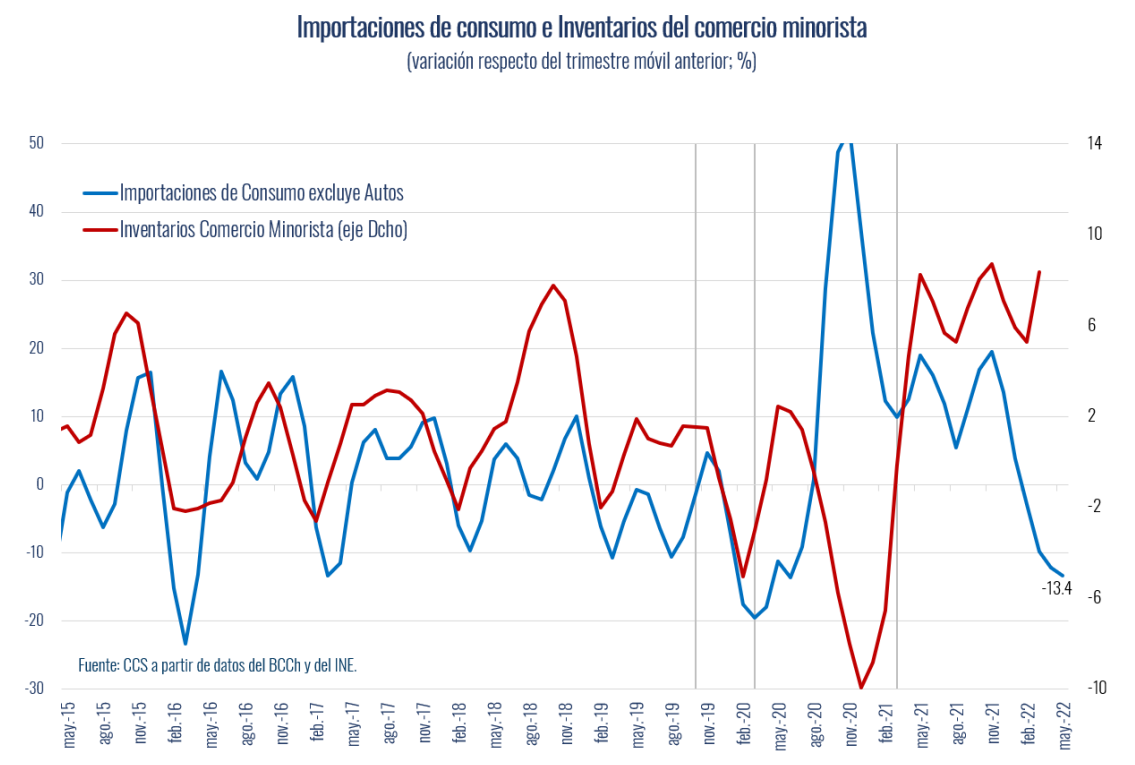

De acuerdo a información del Banco Central de Chile, las importaciones de bienes de consumo crecieron un 16,5% en 12 meses en mayo, acumulando un alza de 27,6% en los cinco primeros meses del año. Luego de una larga trayectoria de contracciones, las internaciones de este tipo de bienes iniciaron una fuerte recuperación a partir de fines de 2020, junto al ciclo de mayor demanda originado en el aumento de la liquidez de los hogares.

En lo más reciente las importaciones de consumo han tendido a estabilizarse, siguiendo la tendencia del consumo privado, debido a la normalización de la liquidez de los hogares y la nueva etapa de altas tasas de interés de la política monetaria, en un contexto de inflación

anual de dos dígitos.

Cabe mencionar, que el nivel actual de importaciones de consumo supera en un 77% el nivel observado en la prepandemia.

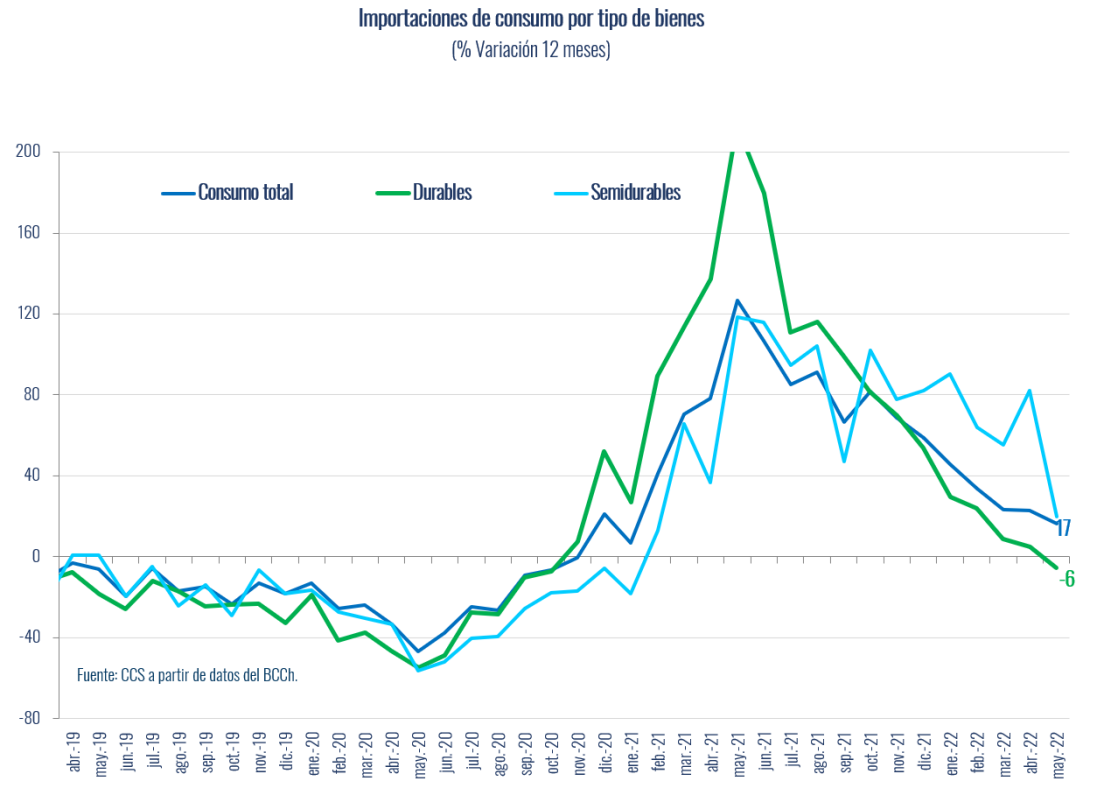

Al descomponer las importaciones de consumo por tipo de bienes, se observa un mayor dinamismo en las de semidurables, categoría que presentaba un rezago en su recuperación, entre otras cosas, debido a su mayor de intensidad de compra en formatos físicos. Estos últimos se han ido normalizando de la mano de las medidas sanitarias de apertura a la movilidad.

Es así como, desde febrero del año pasado, cuando las medidas de confinamiento comenzaron gradualmente a relajarse, estos bienes comenzaron a mostrar una mayor demanda y con ello las internaciones iniciaron una trayectoria positiva de dos dígitos. Si bien ésta se mantuvo en mayo pasado, se observó una importante desaceleración, de un 82% en abril a un 20%. Con ello, acumulan un alza de 60% anual en lo que va del año.

Entre los bienes semidurables destacaron las importaciones de vestuario y calzado, rubros que durante la pandemia se vieron fuertemente afectados, y que desde marzo del año pasado han retomado dinamismo. En mayo de 2022 las internaciones de estos productos subieron un 35% anual, y acumulan en los primeros 5 meses un crecimiento de 72% anual, desempeño que continúa siendo históricamente alto.

Estos resultados responden al aumento de la demanda por estos bienes. Es así como en abril de este año las ventas del Retail de Calzado y vestuario crecieron 174% en 12 meses, luego de que 2021 cerrara con una alza 56%, registros que también son catalogados como históricamente altos. En términos de niveles, las ventas locales de estos bienes ya superan en un 23% a los observados previo a la pandemia.

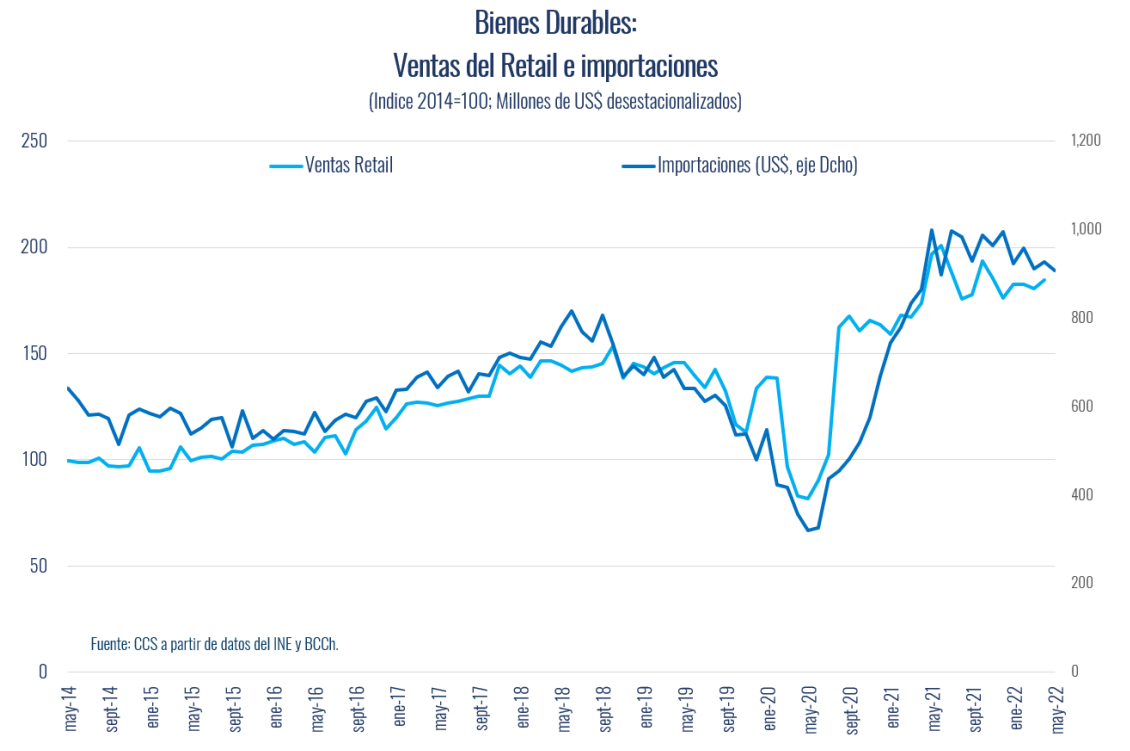

Los bienes durables, en tanto, tuvieron una trayectoria de crecimiento de dos dígitos desde fines del 2020, producto de los retiros previsionales y las ayudas fiscales. En la medida que el mayor ingreso de los hogares se fue disipando, las internaciones de estos bienes también se han ido desacelerando sostenidamente. Es así como en mayo las importaciones de estos bienes cayeron 5,5% en 12 meses y acumularon un alza de 11% anual en el año.

Las ventas locales minoristas de durables en abril aumentaron 6,4% en 12 meses, luego de que 2021 cerrara el año con un alza cercana al 40%, lo que llevó a las empresas a incrementar sus niveles de inventarios.

Las importaciones que explicaron el bajo desempeño de los bienes durables durante mayo, correspondieron a las de electrodomésticos, que cayeron un 30% en 12 meses. Las internaciones de este rubro se habían más que duplicado en 2021.

Las ventas minoristas de electrodomésticos y equipamiento para el hogar y tecnológicos acumularon abril un aumento de 1,4% en 12 meses, luego de que en 2021 sus ventas crecieran 33%, dando cuenta de la normalización de su demanda.

Del mismo modo, las importaciones de computadores cayeron 20,3% en 12 meses en mayo y acumularon un crecimiento de 2,7% anual en lo que va del año. Durante el periodo más crítico de la pandemia, este tipo de bienes se vieron fuertemente incididos por el cambio de hábitos entre consumidores y empresas hacia la educación a distancia y el teletrabajo, entre otros factores, y el aumento transitorio de los ingresos en los hogares, lo que llevó al comercio a aumentar sus inventarios del área.

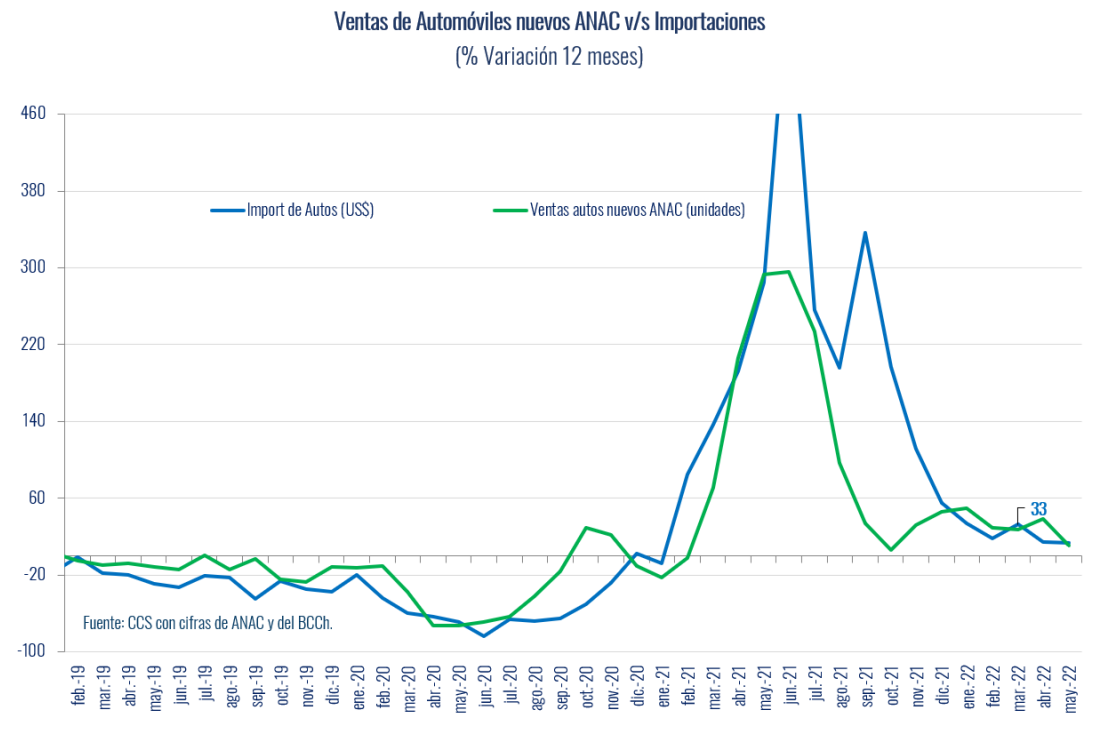

Las importaciones de automóviles, en tanto, han destacado por su dinamismo, anotando registros récord en forma consecutiva durante los últimos trimestres. En mayo de este año crecieron 13,8% anual y en lo que va del año acumulan un aumento de 21,8% en 12 meses.

Este desempeño ha ido de la mano de las ventas locales de automóviles. En efecto, las ventas de unidades en el mercado local de mayo subieron 11% en 12 meses y acumularon un 29,9% en lo que va del año, según cifras de ANAC.

Las importaciones de celulares también tuvieron un desempeño destacado en el periodo crítico de la pandemia, aunque también muestra una desaceleración en lo más reciente, en línea con la menor liquidez de los hogares. Es así como en mayo, las importaciones de celulares subieron 4,3% y acumularon un crecimiento de 11,7% anual, luego de que el año pasado registrara un aumento del 40% respecto de 2020.

—————- Fin del estudio —————-

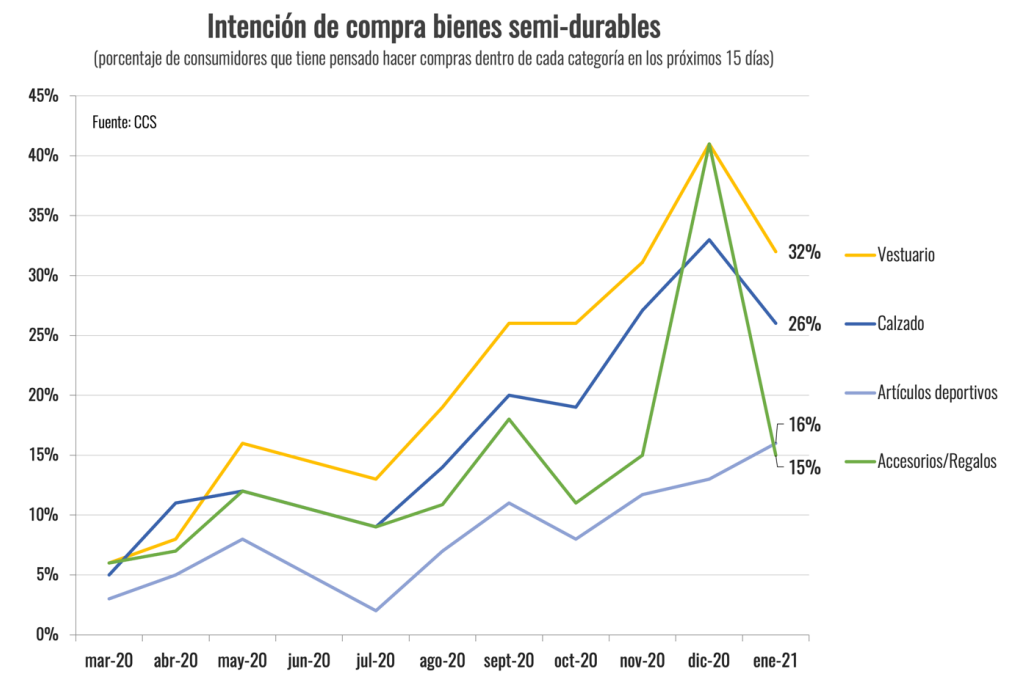

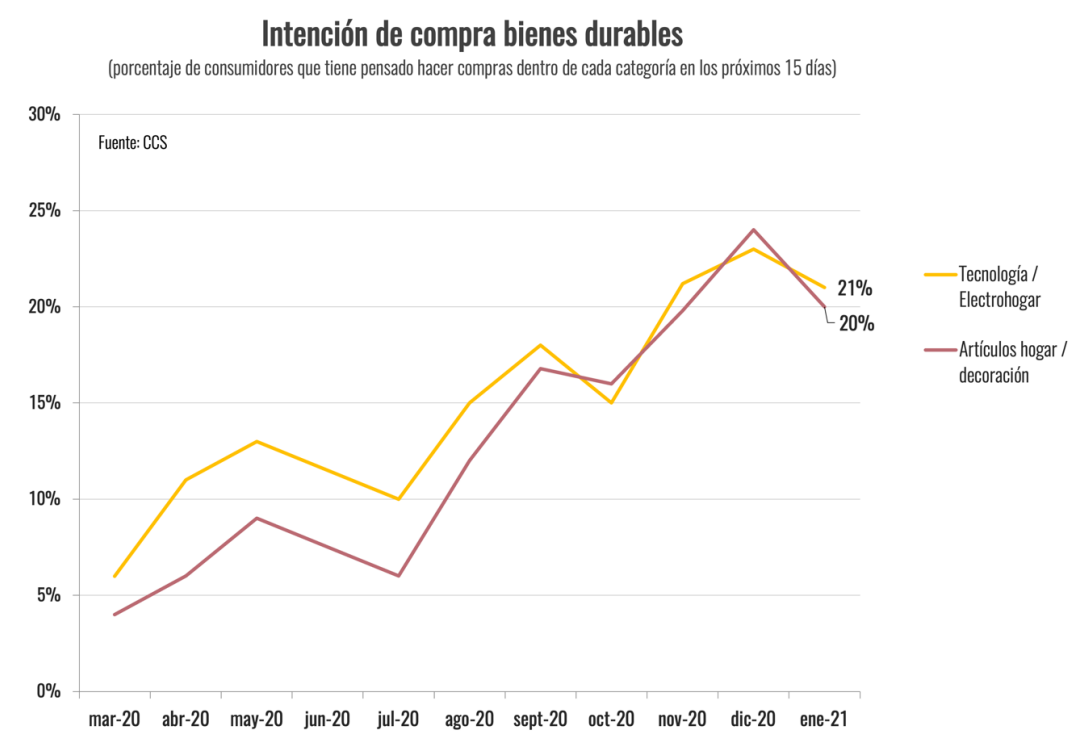

28 Enero 2021

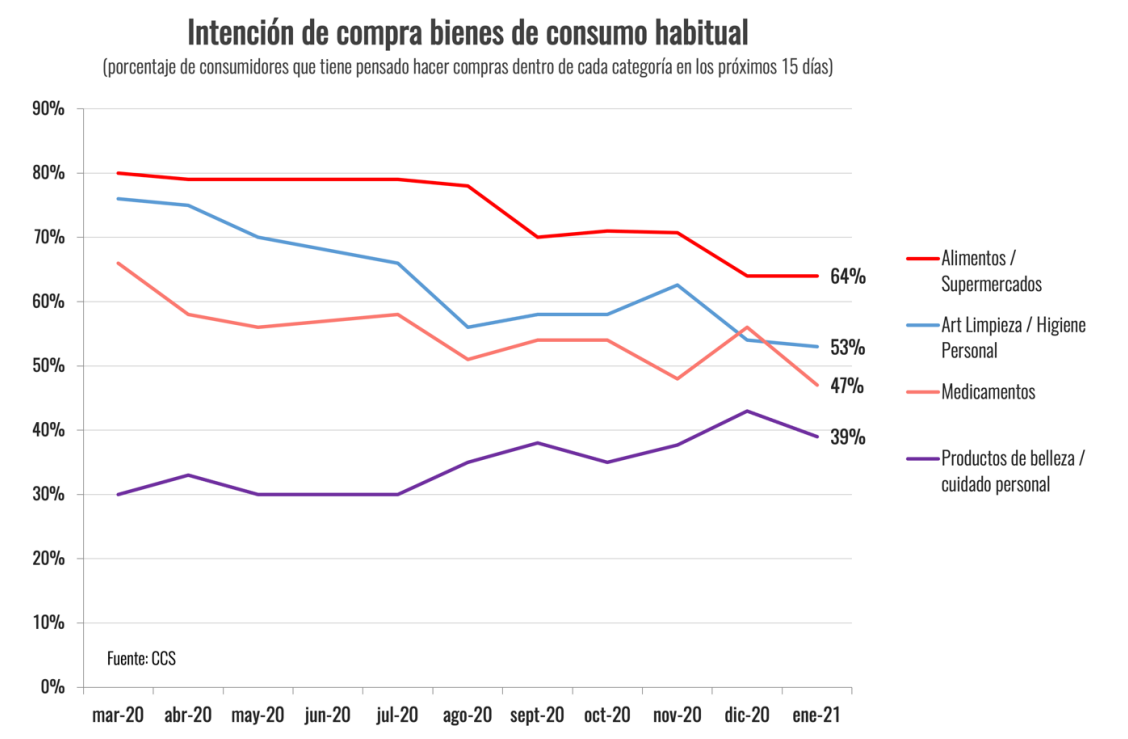

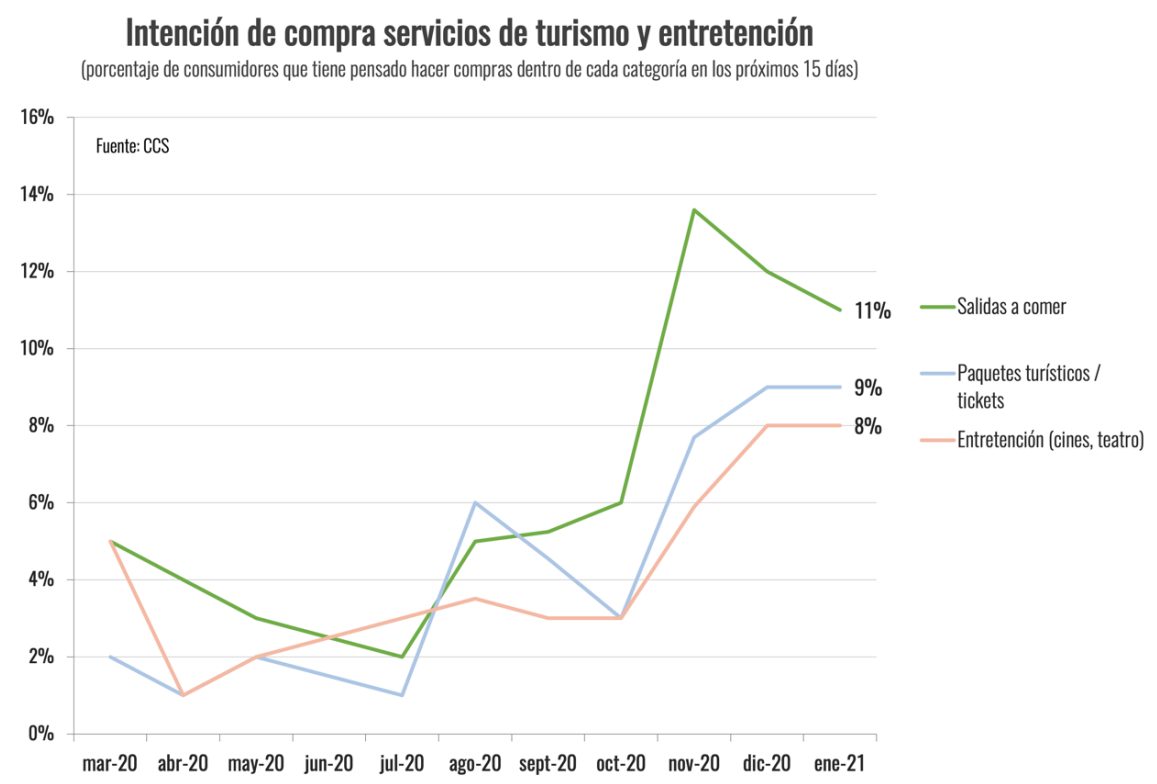

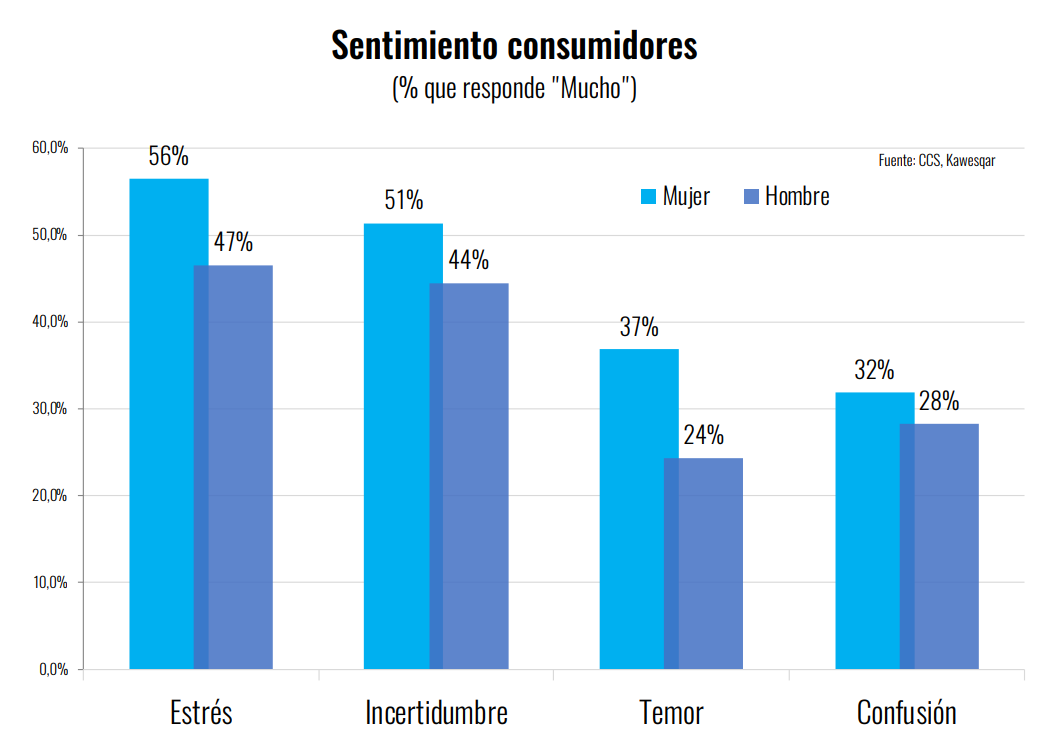

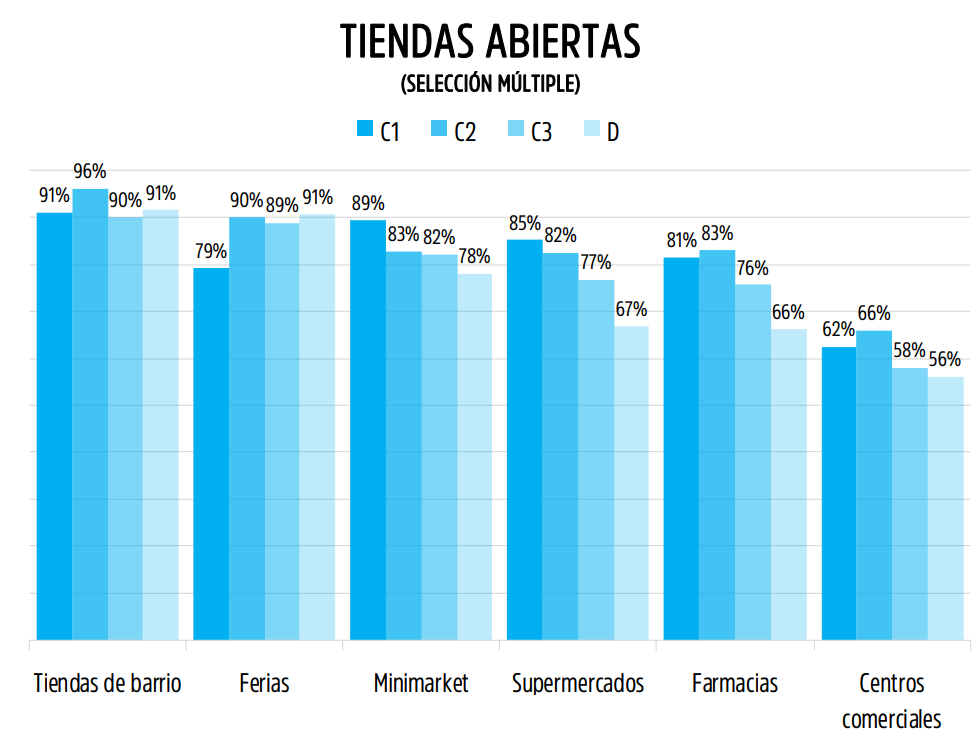

Luego de varios meses al alza, la intención de compra por parte de los consumidores retrocedió en la mayoría de las categorías de bienes y servicios durante enero de 2021, de acuerdo a la encuesta que elabora mensualmente la CCS. Los únicos rubros que presentaron alzas corresponden a artículos deportivos y comida preparada (delivery). En la mayoría de los casos, sin embargo, la disminución observada es consistente con el comportamiento estacional de la demanda, luego de la temporada navideña.

La intención de compra corresponde al porcentaje de consumidores que declara su intención de adquirir bienes y servicios en cada categoría dentro de los próximos 15 días.

El factor estacional se aprecia con mayor fuerza en las áreas que tradicionalmente concentran las preferencias en Navidad, como accesorios y regalos, en que el indicador cayó de 41 a 15 por ciento de los consumidores. De este modo, la intención de compra en esta categoría volvió a los niveles observados en noviembre de 2020.

En el caso de vestuario y calzado, el índice se redujo de 41 a 32% y de 33 a 26%, respectivamente. Pese a ello, ambas categorías se ubican en niveles muy superiores a los observados en marzo pasado, cuando por efecto de la pandemia se contrajeron violentamente hacia cifras en torno al 5%.

En el área de bienes de consumo durable, como tecnología, electrohogar y artículos de decoración, la intención de compra, que también se había situado en torno al 5% en marzo de 2020, bajó desde cerca del 25% en diciembre a los alrededores del 20% en enero. Esta área es posiblemente la que refleja con mayor nitidez el impacto del primer retiro de fondos previsionales, con una fuerte recuperación en septiembre pasado, producto del aumento en la demanda generado por la mayor liquidez de los hogares.

La trayectoria de los bienes de consumo habitual, en tanto, muestra un comportamiento distinto al de durables y semi durables, con una tendencia a disminuir su intensidad luego de la sobre demanda generada durante los meses iniciales de la pandemia. Las categorías de alimentos, artículos de limpieza e higiene y medicamentos llegaron, de hecho, a sus niveles más bajos desde el inicio de la propagación del Coronavirus en el país.

Un comportamiento diferente se observa en el área de servicios de turismo y entretención, donde la intención de compra se encuentra en sus máximos desde marzo, con proporciones entre un 8% y 9% de los consumidores, después de haber llegado a mínimos de apenas un 1% en abril de 2020. En ambos casos, la lenta recuperación ha ido de la mano de los avances parciales en los planes de desconfinamiento, acompañados del patrón habitual de demanda estival.

Algo parecido ocurre en el rubro gastronómico, que presentó una fuerte recuperación en noviembre pasado, cuando una parte importante de la actividad pudo reabrir sus puertas, elevando la intención de compra hasta cerca de un 14%, momento desde el cual ha presentado una recaída provocada por el retorno a fases iniciales de gran número de comunas entre diciembre y enero. Este último mes, la intención de compra de salidas a comer bajó a un 11%. Como contrapartida, la demanda por servicios de comidas preparadas a domicilio aumentó levemente, desde un 28% de los consumidores en diciembre a un 32% en enero.

Con estos resultados, se fortalece la expectativa de una moderación en las tasas de crecimiento de las ventas en los sectores vinculados a consumo privado durante enero, lo que probablemente se prolongará a febrero. En marzo, en tanto, las bajas bases de comparación del año pasado permitirán retomar importantes incrementos en 12 meses en las ventas, los que de cualquier forma se darán en un contexto de alta incertidumbre derivada del proceso pandémico.

Noviembre 2019

Revisa el estudio, el cual grafica:

En seguida se presentan los principales resultados comparados del estudio “El Futuro del Dinero y de la Banca”, originado en el USC Center for the Digital Future1 y cuyo objetivo era indagar sobre la incidencia de la tecnología digital en la banca de consumo y la predisposición de los usuarios consumidores en EEUU. Otras industrias han vivido modificaciones importantes por esta causa y ya habían sido estudiadas por el Center for the Digital Future en ese país: el entretenimiento, retail, hotelería y transporte urbano, donde han emergido gigantes tecnológicos como Amazon, Netflix, Facebook, Airbnb, Uber, Cabify y otros. Sospechábamos que, no obstante las diferencias entre los diferentes sectores industriales, el mundo de las finanzas y del dinero -al menos al nivel de la banca de consumo- podía estar enfrentando desafíos similares. Los resultados originales en EEUU fueron publicados en abril de 2018.

El modelo de análisis que subyace en este informe obedece a ciertos principios de la inteligencia competitiva, una especialidad de apoyo a la función estratégica que consiste en recoger y analizar información pertinente para la toma de decisiones para anticiparse a la acción de competidores y sustitutos. En este caso, aquellos que podrían amenazar el dominio de la industria bancaria en las transacciones a nivel de consumidor. El cuestionario fue elaborado considerando el esquema tradicional de las cinco fuerzas de Porter sobre un esquema de análisis PESTLE de factores tecnológicos, económicos, sociales, tecnológicos, legales y medioambientales2. El esquema se reproduce abajo.

Continúa revisando el estudio descargando el PDF.

Marzo 2018

El IV Estudio de Mermas en el Retail 2017 corresponde a una edición abreviada de la Serie de Estudios de Mermas de los años 2014, 2015 y 2016, que ha sido preparada por la Gerencia de Estudios de la Cámara de Comercio de Santiago (CCS) en colaboración con ALTO Chile, en un formato resumido que actualiza y da continuidad a los principales indicadores levantados en los estudios anteriores.

En lo sucesivo, versiones resumidas como la presente se irán intercalando con ediciones en mayor profundidad, como las desarrolladas en los años previos.

La metodología de investigación mantuvo el mismo patrón de encuestas cuantitativas y de opinión a los gerentes de prevención de pérdidas, pero en una versión abreviada, conteniendo las preguntas más relevantes, entre ellas, el porcentaje de mermas sobre ventas totales, para el cual se solicitó a las empresas participantes proporcionar la serie completa de años anteriores. El estudio se realizó entre los meses de septiembre y noviembre de 2017 a un total de catorce empresas de retail, incluyendo supermercados, farmacias, grandes tiendas, multitiendas y vestuario y calzado. En conjunto, estas catorce empresas alcanzan una facturación en torno a los US$ 25 mil millones, que representa cerca del 90% de las ventas de las veintidós empresas encuestadas en el informe anterior, asegurando la continuidad estadística de los indicadores en el tiempo.

El índice de mermas para los años 2016 y 2017 presentado en este documento corresponde a una estimación basada en la encuesta a las catorce empresas mencionadas y que ha sido empalmada con la serie presentada en el informe anterior.

Las principales conclusiones que surgen del IV Estudio de Mermas en el Retail 2017 son las siguientes:

———– Continúa revisando el estudio descargando el PDF —————-